O agronegócio mundial tornou-se dependente do Planeta China.

Um rápido passeio por alguns dados das importações mundiais mostra o quão relevante é o mercado chinês para o agronegócio mundial.

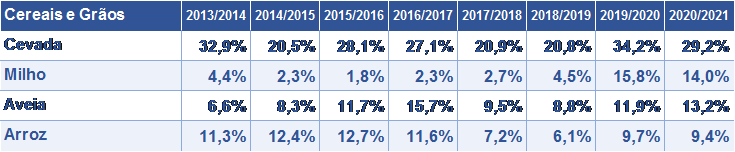

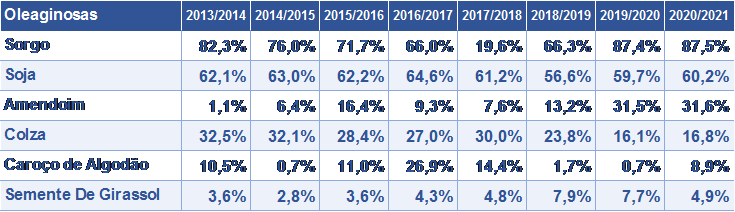

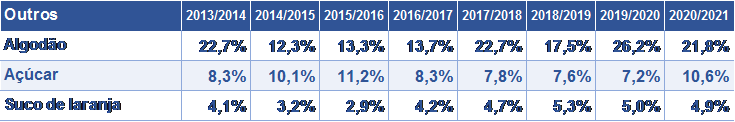

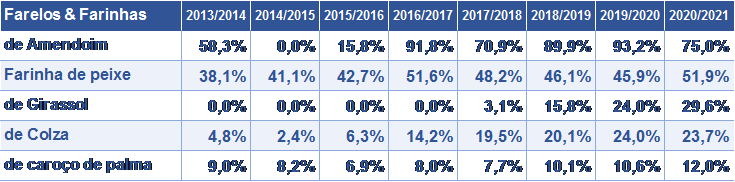

Uma série de tabelas por grandes categorias de produtos de origem vegetal e animal, permitem observar a participação percentual da China nas importações de alguns produtos selecionados.

Observem também que há consideráveis oscilações, onde picos de compra e reduções se alternam, o que pelos percentuais envolvidos afetam as cotações internacionais.

Tabela I – Participação da China no Total das Importações Mundiais

Há naturalmente exceções a essa montanha russa, sendo a mais relevante a das importações de soja em grãos, onde a China mantém 60% das importações mundiais, sendo a severa redução de 2018/2019 fruto da Febre Suína Africana que dizimou 40% do rebanho chinês de porcos, impactando a necessidade do país por esmagamento para produção de farelo.

Além da soja, os percentuais de sorgo e amendoim representados pelas importações chinesas são assustadoramente expressivos.

Tabela II - Participação da China no Total das Importações Mundiais

A Tabela III deixa patente a importância da China para os produtos ali listados, e vejam que o efeito montanha-russa no caso do algodão com oscilações de 10% e 5% quando absorvem 20% do mercado mundial e açúcar onde essa porcentagem é de 10%, com oscilação de 3%, podem comprometer os preços internacionais desses produtos.

Interessante observar que a China absorve 5% do suco de laranja importado globalmente, o que pode surpreender a muitos, o que destaca a importância dos ensinamentos do mestre e guru Vicente Falconi de que fatos e dados devem ser os pilares do processo decisório.

Tabela III - Participação da China no Total das Importações Mundiais

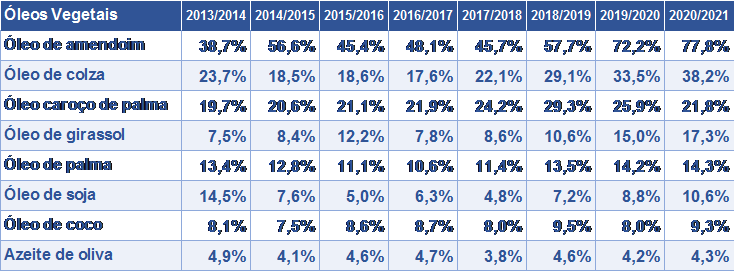

Nas tabelas IV (Farelos e Farinhas) e V (Óleos Vegetais) levam a importância do mercado chinês para o comércio internacional mundial a níveis surpreendentes.

Tabela IV- Participação da China no Total das Importações Mundiais

Tabela V - Participação da China no Total das Importações Mundiais

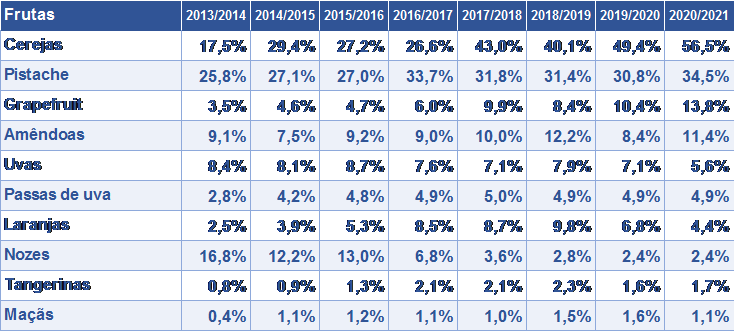

Antes de passarmos aos produtos de origem animal, a título informativo, de curiosidade e para reforçar o binômio “fatos e dados” versus os tradicionais “eu acho, tenho certeza, estou convencido etc.”, listo o percentual que representa o mercado da China para o comércio internacional de frutas. E confesso que os dados me surpreenderam de forma prazerosa.

Tabela VI - Participação da China no Total das Importações Mundiais

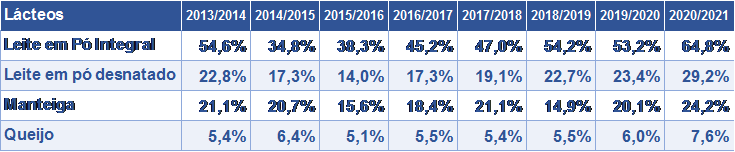

Iniciaremos os produtos de origem animal com os lácteos, onde as importações chinesas de leite em pó integral alcançam 2/3 do total mundial, assim como o de leite em pó desnatado e manteiga que superam ou igualam ¼ do mercado internacional.

Tabela VII - Participação da China no Total das Importações Mundiais

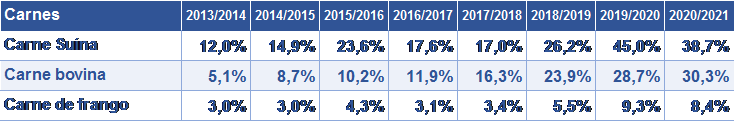

Chegamos às carnes e os percentuais fazem com que sempre responda à pergunta de como anda o mercado internacional dissertando sobre a situação do mercado chinês. Os níveis 2018 a 2020 são avassaladores e impõem uma pergunta sobre o que acontecerá de agora em diante que a China reconstituiu seu rebanho suíno. A resposta é extremamente simples: não sei. E fujam com a velocidade de vinte antílopes de quem disser que sabe.

Tabela VIII - Participação da China no Total das Importações Mundiais

Meu “não sei” tem fundamentos. Visito a China comercialmente desde 1978 e desenvolvi uma profunda admiração por esse país. Minhas últimas visitas foram em 2010 quando lá estive várias vezes e depois tive o privilégio de acompanhar uma visita de três grandes empresários chineses numa estada de fact finding no Brasil em 2011. Formei uma relação próxima com um deles tendo interagido várias vezes com essa pessoa em eventos internacionais.

O que aprendi sobre a China em mais de vinte visitas àquele país? A primeira coisa é a verdade secular e eternamente nova do socrático “sei que não sei”, ao qual ousei adir “e sei que o que sei é insuficiente”. Já que a China é a origem da porcelana, o que aprendi é que devemos culturalmente nos comportarmos como quem transporta nas mãos pratos ou vasos raros de porcelana: com extremo cuidado, medindo as palavras e aplicando a regra universal do “com a verdade me enganas”.

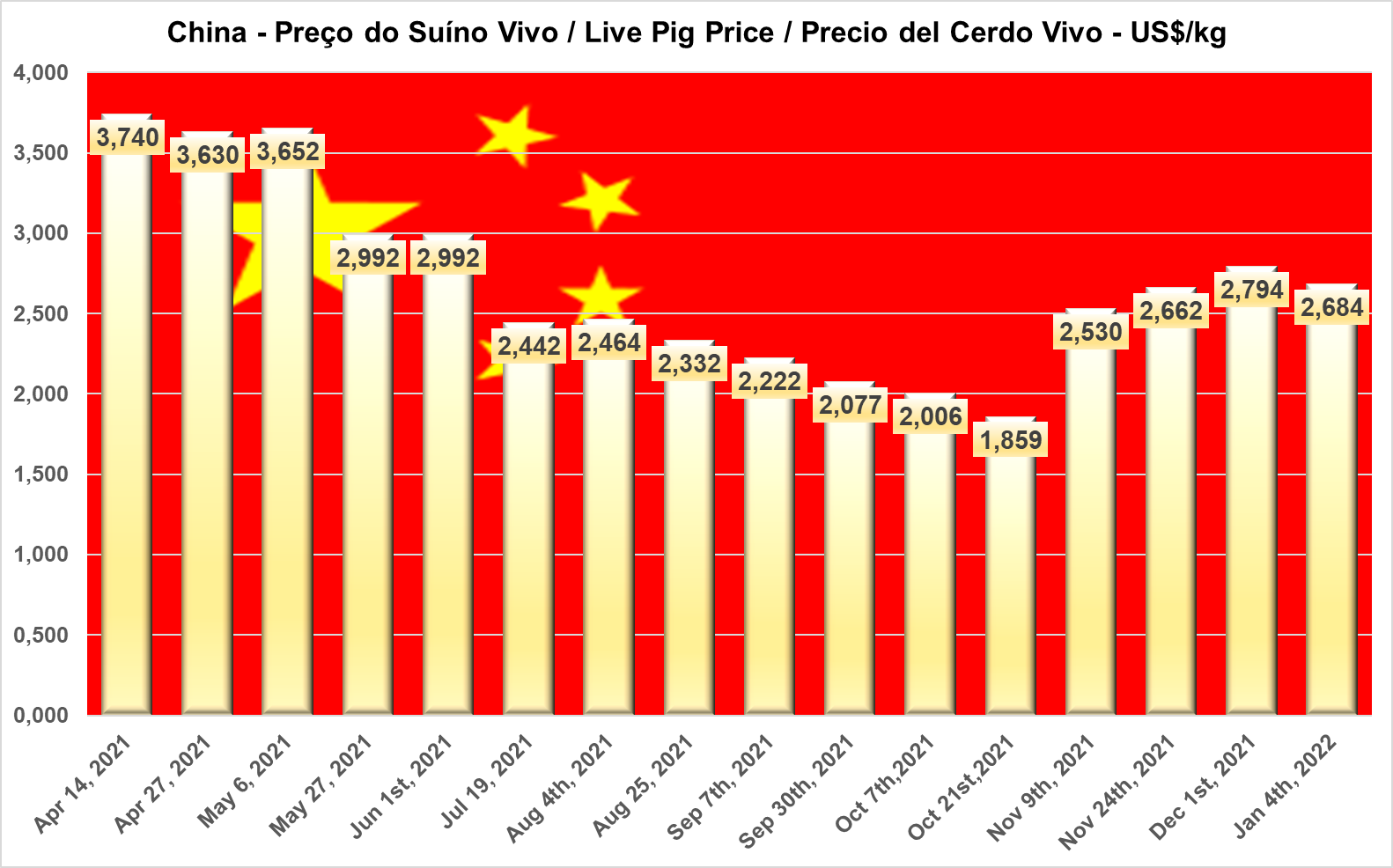

Enganarei vocês leitores com a verdade. Permanece o meu “não sei”, mas há fatos e dados que podem fornecer indicações ou razões para que se siga estudando o mercado chinês constantemente. Começo mostrando a evolução dos preços do suíno vivo no mercado chinês em 2021.

Gráfico I - Preços do Suíno Vivo em US$/kg

No início de 2021 ainda prevalecia a euforia que arrebatou o mercado exportador mundial em 2019 e 2020 quando a China se tornou a primeira importadora mundial de carnes, devido à perda de 140 (est. conservadora), 160 (est. média) ou 188 (est. máxima) milhões de cabeças de suínos de um rebanho de 470 milhões, devido a Febre Suína Africana.

Essa situação criou um déficit de abastecimento de 10 milhões de toneladas, impossíveis de serem supridas pelo mercado internacional, já que em 2018 o total de exportações mundiais de carnes de porco tinha alcançado 8,4 milhões de toneladas. Isso fez com que os preços do suíno vivo disparassem na China, enquanto se instalava uma corrida às importações de todas as carnes.

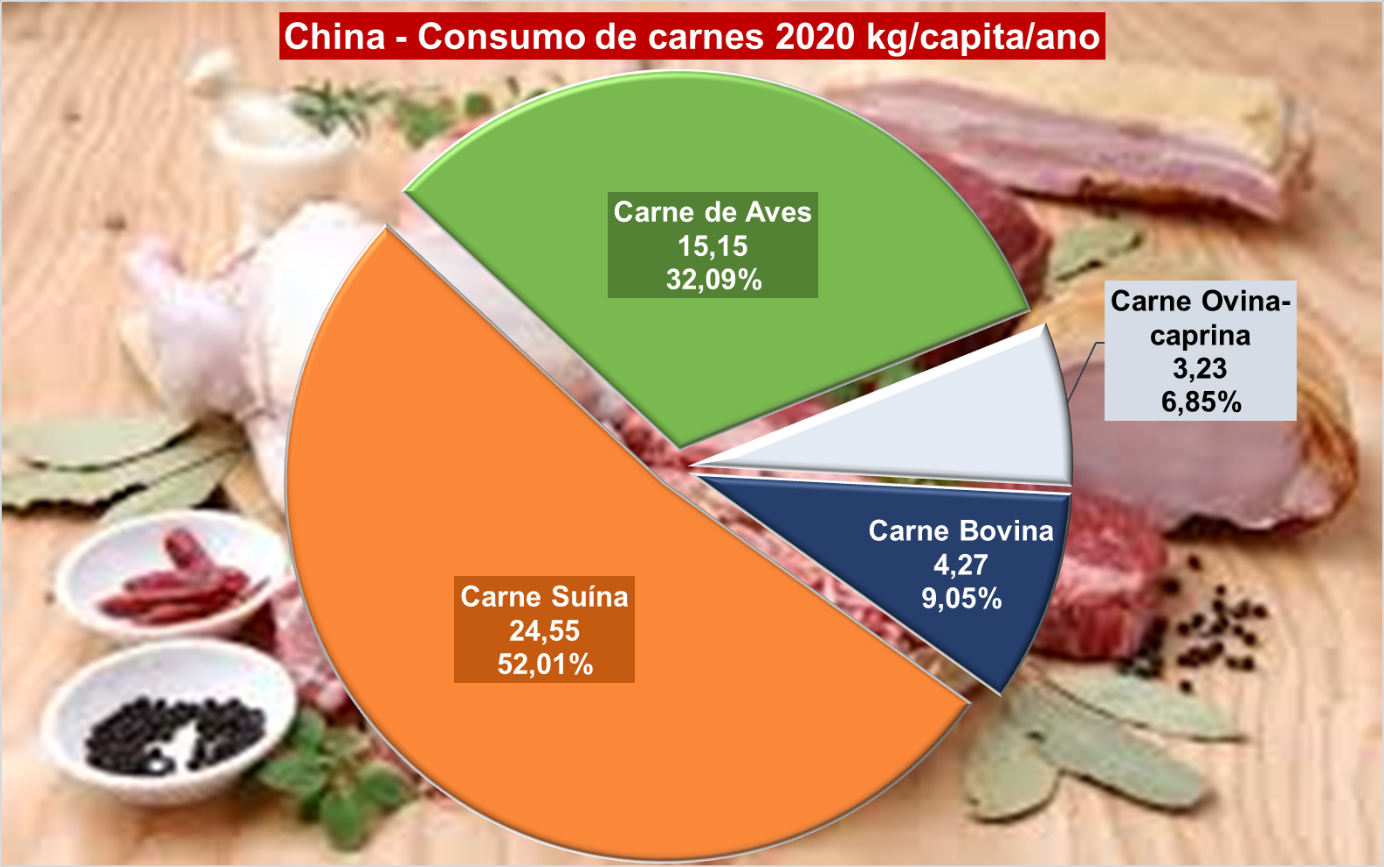

A carne preferida na China é a suína (cf. Gráfico II), mas seus preços experimentaram altas sem precedentes, levando a que o consumidor chinês buscasse alternativas. Aqueles para quem a carne de porco ficou inaccessível, a alternativa foi o frango e outras aves. A carne bovina sempre foi cara e seu consumo se concentrava em restaurantes em ocasiões especiais.

O diferencial de seu preço e da suína acabou por levar a carne bovina à mesa semanal dos segmentos mais abastados.

Ao mesmo tempo o frango ganhou espaço graças à sua maior acessibilidade pelas classes em que a carne suína perdeu espaço.

Significa que com a volta da normalidade da carne suína e preços dentro de padrões históricos essas duas carnes principais perderão espaço?

Sim e não, e por favor creiam-me que não virei político que modula respostas segundo o interlocutor.

Sim é porque a preferência pela carne suína é centenária na China, país onde quando se diz milenar não se está exagerando. E “não” porque quando há movimentos semelhantes sempre há um fenômeno de captura.

Conclusão: perderão a aceleração de consumo conquistada em 2019, 2020 e primeiro quadrimestre de 2021, mas não cederão todo o terreno conquistado. Isso me leva à conclusão que o consumo per capita chinês de carnes como um todo acelerará no futuro.

Gráfico II – Consumo de capita das principais carnes na China – estimativa

Naturalmente o governo chinês não ficou inerte e estimulou o aumento do rebanho suíno. O modelo chinês de pequenas propriedades rurais não facilitava a adoção de tecnologias que aumentavam a produtividade simplesmente por falta de massa crítica.

Além disso, contribuíam ao comprometimento da biossegurança pois grandes granjas extremamente modernas e muito bem geridas tinham que conviver com produções de fundo de quintal.

A reorganização desse modelo produtivo entrou em curso, assim como incentivos a grandes grupos produtores de carne suína de reputação internacional. Estes surpreenderam a suinocultura mundial com os condomínios de granjas gigantescos, estimulados pelos preços do mercado doméstico chinês, que perduraram até o final de abril de 2021.

Naturalmente, uma das consequências pelo boom de demanda do mercado chinês foi a manutenção dos grãos de ração em patamares elevados, afetando os custos de toda a cadeia mundial de proteínas animais.

A situação era viável enquanto os preços das carnes se mantivessem em alta, mas como todas as corridas para aumento ou diminuição de volumes de produção de algum item há uma tendência pendular implícita.

Resultado: a partir de maio de 2021 a China volta a uma situação de conforto de abastecimento de carne suína (cf. Gráfico I) e a pressão dos custos das rações começa a pesar em todos. Os pequenos produtores simplesmente liquidam seus plantéis diante das perdas crescentes, independentemente do peso dos animais. Os grandes por sua vez começam a descartar matrizes de menor performance e mesmo animais deficientes de ganho de peso.

Aumenta a oferta de animais vivos e os preços entram em espiral descendente gerando para as grandes empresas chinesas perdas na casa de bilhão de dólares, fazendo com que muitas devolvessem os lucros auferidos na espiral ascendente dos preços. A situação perdura até o final de outubro de 2021, quando então se constata que o pêndulo se havia movido para a extremidade oposta. O descarte de matrizes na China foi estimado em 1,2 milhão de cabeças, além da liquidação de animais com pesos inferiores ao de abate tradicional. O resultado foi a falta de animais e a cotações entram em tendência ascendente a partir de novembro de 2021.

A equação preços altos das rações + diminuição de plantéis + queda de preços dos animais vivos + consumidores ainda ressentidos do tsunami econômico provocado pelos lockdowns determinados pelo princípio “fϋr ihre sicherheit” não se limitaram aos suinocultores chineses. A situação na União Europeia, cujas exportações foram impactadas pelos episódios de FSA, e na América do Norte foi também contundente e essas três áreas do mundo que respondem por 72% da produção mundial.

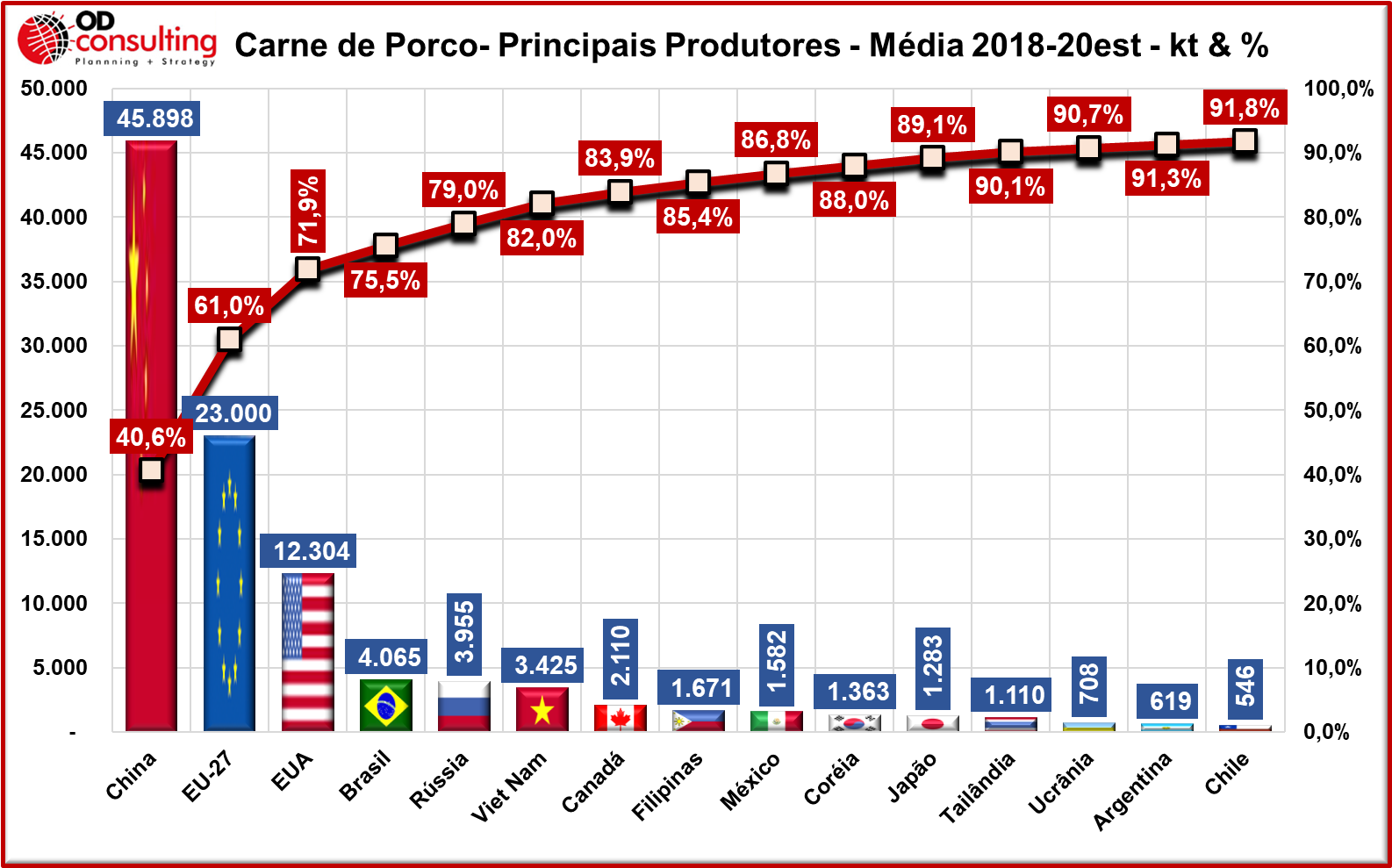

Gráfico III – Principais países produtores de carne de porco

Há especialistas do segmento de genética suína que concluem que essa situação comprometerá a disponibilidade de animais em 2022, já que além do descarte de matrizes na China, estimam que a EU-27 terá 250 mil matrizes a menos e há uma redução de animais no Estados Unidos.

Se tais cenários se confirmarem sentiremos a partir do final do primeiro trimestre de 2022 uma firmeza nos preços das carnes para além da espiral ascendente que já se inicia em alguns países, enquanto em outros, principalmente na Europa há registros de preços baixos de porcos vivos, tendência que se reverterá nas próximas semanas.

Identifico também um outro movimento do pêndulo chinês em relação a grãos.

O National Bureau of Statistics informa nova safra recordo de grãos na China com 682.9 MMT em 2021. Há seis anos as autoridades agrícolas chinesas determinaram a rotação do milho com outros grãos e culturas que fossem menos impactantes ao meio ambiente.

O relatório informa que 117,6 milhões de hectares de terra foram plantados com grãos, um aumento de 0,7% em relação ao ano anterior. A produção de milho retomou sua trajetória histórica de crescimento após uma interrupção de 5 anos e foi responsável pela maior parte do aumento na produção de grãos neste ano. A soja foi a única safra importante a registrar uma queda na produção.

É de esperar, portanto, que a China reduza suas importações de milho e eventualmente venha mesmo a aumentar suas exportações, o que seguramente impactará preços no curso de 2022.

A fascinante China não deixará de estar no centro das atenções do agronegócio mundial